Eiendomsskatt 2023

Eiendomsskatt 2023

Denne siden handler om eiendomsskatt i Trondheim kommune fra og med 2023.

Innhold

Se Eiendomsskatt 2022 for informasjon om eiendomsskatt som gjelder ut 2022.

Informasjon om omtaksering av hele kommunen

Trondheim kommune skal oppdatere grunnlag for eiendomsskatt for hele kommunen. Dette skal gjelde fra og med 2023. Alle eiendommer får da en ny takst. Denne skal tilsvare forventet markedsverdi ved fritt salg.

Ved å logge inn på Min side kan du som er bolig-eier se faktaopplysninger som brukes i takseringen av din bolig. Det gjelder for eksempel areal for bygning eller boenhet, byggeår, bygningstype med mer.

Alle eiere får også informasjon om omtakseringen i eget brev.

For borettslags-, andels- og aksjeleiligheter er det bare styreleder som får tilgang til tjenesten og mottar brev.

Logg inn på Min side - Mine eiendommer

Du kan laste ned en kopi av informasjonsbrevet her (pdf)

English version - Information regarding the appraisal of your residential property (pdf)

Når skal jeg betale?

Eiendomsskatten betales sammen med andre kommunale avgifter, fordelt på fire årlige terminer. Faktura blir sendt ut om lag en måned før forfall.

- Første termin (1. januar – 31. mars) betales innen 20. april.

- Andre termin (1. april – 30. juni) betales innen 20. juli.

- Tredje termin (1. juli – 30. september) betales innen 20. oktober.

- Fjerde termin (1. oktober – 31. desember) betales innen 20. januar.

I de fleste tilfeller er det den som er registrert eier av eiendommen (tinglyst hjemmelshaver) som er ansvarlig for eiendomsskatten, og som får får tilsendt faktura.

Hvor mye skal jeg betale?

Endelig vedtak om eiendomsskatt for 2023 blir tilgjengelig i eget vedtaksbrev fra senest 1. mars 2023.

Hvordan beregnes eiendomsskatten for min bolig?

Trondheim kommune skal taksere hele kommunen på nytt i 2023. Det gjøres for å følge prisutviklinga i boligmarkedet.

Takseringsmetode for boliger

Kommunen vil ikke lenger bruke boligverdier fra Skatteetaten fra og med 2023.

Metoden for ny boligtaksering baserer seg på tilgjengelig informasjon om din bolig, og salgsverdi for tilsvarende boliger i samme område de siste 5 årene. Resultatet blir en takst som er grunnlaget for eiendomsskatten for 2023.

Se Takseringsmetode bolig 2023 for mer detaljert informasjon om metoden.

Informasjon om bygninger, tomt, boliger mm. er en del av grunnlaget for takseringen. Det er viktig at du som eier eiendom i kommunen sjekker informasjonen, og melder inn eventuelle feil.

Denne metoden gir resultater som er nærmere reell markedsverdi enn både boligverdier fra Skatteetaten og metoden kommunen tidligere brukte (lineær beregningsmodell).

Eiendomsskattens størrelse

Eiendomsskatt = (eiendomsskatteverdi - bunnfradrag) * skattesats

For boliger er eiendomsskatteverdi nå 70% av den kommunale taksten.

Ulike typer skatteeiendom kan ha forskjellig skattesats og bunnfradrag. Dersom eiendommen består av flere typer (for eksempel både bolig og næring), fastsettes egen verdi for hver type.

Bystyret vedtar størrelsen på skattesats og bunnfradrag i forbindelse med budsjettvedtaket for neste år, vanligvis i slutten av desember. Vi legger ut informasjon om dette her så snart vedtaket for 2023 gjøres.

Kan jeg få fritak for eiendomsskatten?

Eiendommer som skal fritas for eiendomsskatt

I henhold til eigedomsskattelova er det en del eiendommer som skal fritas for eiendomsskatt.

Eiendomsskattekontoret har oversikt over hvem dette gjelder – blant annet kommunens egne eiendommer, enkelte eiendommer som staten eier, og landbrukseiendommer som aktivt driver med jord- og skogbruk.

Du kan få informasjon om hvilke eiendommer som har fått fritak gjennom eiendomsskattelistene, som vanligvis ligger ute mellom 1. mars og 15. april hvert år. Du kan også få informasjon ved utsendelse av takstmelding for nye eller endrede eiendommer.

Eiendommer som kan fritas for eiendomsskatt

All kommersiell virksomhet skal betale skatt på vanlig måte.

Bystyret kan gi helt eller delvis fritak for eiendomsskatt til eiendommer som oppfyller kriteriene i eigedomsskattelova. Dette er likevel ikke noe du har krav på, selv om vilkårene er oppfylt. Bystyrets kriterier for fritak ble sist behandlet i bystyresak 162/14.

Hvilke eiendommer kan få unntak?

For tiden brukes kun eigedomsskattelova § 7a i Trondheim. Dermed er det i hovedsak kun følgende som kan få unntak for eiendomsskatten i Trondheim:

- Eiendommer som er eid av stiftelser eller institusjoner som er til nytte for kommunen, fylket eller staten.

- Av disse igjen er det kun eiendommer eller deler av eiendommer der det drives ikke-kommersiell virksomhet som arbeider innenfor livssyn, helse, sosialt arbeid, oppvekst, idrett, og kultur, som kan få fritak.

Trondheim kommune har tidligere på eget initiativ også gitt fritak for eiendommer som åpenbart faller innenfor kriteriene – men dessverre klarer systemene våre ennå ikke å fange opp alle som har rett til fritak.

Derfor er det fortsatt du som er hjemmelshaver som har ansvar for å søke om fritak – dersom du mener eiendommen oppfyller kriteriene.

Hvordan søker jeg om fritak?

Søknad kan sendes inn fortløpende, gjerne så tidlig som mulig på året. Beslutning om fritak gjøres normalt i forbindelse med behandlinga av budsjettet for kommende år, vanligvis i desember.

Søknaden må inneholde:

- Begrunnelse for hvorfor du mener eiendommen er berettiget til fritak etter § 7a.

- Kopi av vedtekter/regnskap eller lignende, som viser at stiftelsen/institusjonen er ikke-kommersiell.

Hvor sender jeg søknaden?

Søknaden sendes på e-post til , eller på papir til

Trondheim kommune

Enhet for kart og arkitektur

Eiendomsskatt

Postboks 2300 Torgarden

7004 TRONDHEIM

Kan jeg klage på taksten?

Dersom du mener eiendomsskattetaksten som kommunen har fastsatt er feil, kan du klage på dette.

Hvem kan klage?

Det er kun tinglyst hjemmelshaver på eiendommen, eller gyldig representant (via fullmakt) som kan klage. Er du usikker på om du har rett til å klage, ta kontakt med oss på tlf. 72 54 28 20.

Hva må klagen inneholde?

Du må oppgi:

- Hvilken eiendom klagen gjelder for (oppgi gårds-/bruks-/feste-/seksjonsnummer)

- Hvorfor du mener den beregna eiendomsskatten for eiendommen er feil

Merk at du ikke kan klage flere ganger på samme “sak” (det vil si som gjelder samme forhold på eiendommen).

Hvor sender jeg klagen?

Klagen sendes på e-post til , eller på papir til:

Trondheim kommune

Enhet for kart og arkitektur

Eiendomsskatt

Postboks 2300 Torgarden

7004 TRONDHEIM

Når er fristen for å klage?

Frist for å klage er seks uker etter kunngjøringa av eiendomsskattelistene, eller fra ny melding om skattetakst fra kommunen er mottatt.

For de fleste er dette rundt 1. mars, med frist rundt 15. april.

Merk at hvis klagen din gjelder Skatteetatens beregnede boligverdi, kan ikke kommunen behandle denne. Du må i så fall ta direkte kontakt med Skatteetaten.

Hvordan betaler jeg eiendomsskatten?

Du kan motta, dele opp, utsette og betale fakturaen på ulike måter.

Her finner du oversikten over våre betalingsmåter.

Eier egen bolig

Dersom du eier en egen bolig eller selveierleilighet (eierseksjon), vil du få din egen faktura for eiendomsskatten.

Eier eiendom sammen med andre

Hvis du eier en eiendom sammen med flere eiere, blir en av dere satt som eierrepresentant. Faktura for kommunale avgifter sendes til denne personen. Er du usikker på hvem som er representant for din eiendom, ta kontakt med oss på tlf. 72 54 28 20.

Andel i borettslag

Dersom du eier en andelsleilighet i et borettslag, vil borettslaget få en samlet faktura for eiendomsskatten.

Hva betaler jeg for?

Hva er eiendomsskatt?

Eiendomsskatten er en kommunal skatt som norske kommuner kan vedta å innføre – og Trondheim har faktisk hatt eiendomsskatt helt siden slutten av 1800-tallet.

I Trondheim kommune skrives det ut eiendomsskatt på all fast eiendom, også næringseiendommer.

I de fleste tilfeller er det den som er registrert eier av eiendommen (tinglyst hjemmelshaver) som er ansvarlig for eiendomsskatten.

Når får endringer på eiendommen innvirkning på eiendomsskatten?

Det er situasjonen på eiendommen 1. januar i skatteåret som er grunnlaget for beregninga av eiendomsskatten inneværende år.

Når kan jeg se skattelistene for eiendomsskatt?

Listene med eiendomsskatt per eiendom legges ut til offentlig ettersyn hvert år - vanligvis rundt 1. mars. Dette gjøres digitalt på nettsiden for eiendomsskatt. Du kan også se listene ved å møte opp i bytorget. Dato kunngjøres på kommunens nettsider og i lokale aviser.

Ordliste

Boenhet

Med boenhet forstås godkjent areal som inneholder alle nødvendige funksjoner for bolig. Den enkelte boenhet har separat inngang, eget wc/bad og kjøkken.

Bolig

Med bolig forstås bygninger som er godkjent til beboelse og har eget bygningsnummer. En bolig kan bestå av en eller flere boenheter.

Bolignummer

Kalles også bruksenhetsnummer. Består av en bokstav og fire tall og utgjør sammen med gatenavn, nummer og eventuelt bokstav, boenhetens unike identifikasjon. Dette er særlig viktig der flere boenheter har samme ytre inngang.

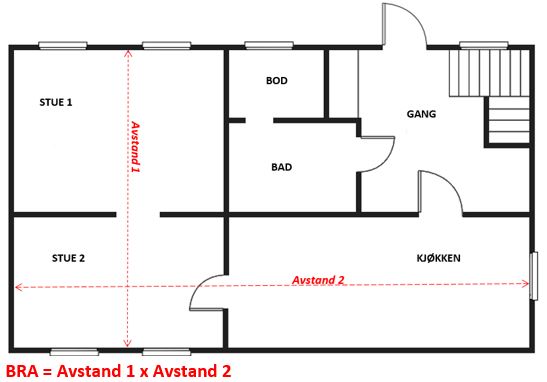

Bruksareal (BRA) - definisjon og målemetode

Bruksareal (BRA) er alt areal innenfor omsluttende vegger.

I forbindelse med takseringen deles BRA i boligareal og annet areal (for eksempel næring).

Bruksareal kan måles både for hele bygninger, og for enkelte boenheter.

Det er bare bygninger med omsluttende vegger som skal måles (ikke f.eks. carport eller takoverbygg).

Ved måling av BRA tas ikke yttervegger med, men alle innvendige vegger inkluderes.

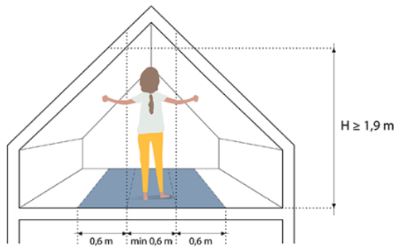

For at et areal skal være måleverdig må etasjen ha takhøyde på minst 1,9 meter.

I etasjer med skråtak (loft el) må man finne hvor takhøyden er 1,9 meter. Areal som skal tas med måles til og med 0,6 meter utenfor dette - se figur:

Hvordan BRA måles i etasjer med skråtak. Kilde: Byggteknisk forskrift TEK 17 med veiledning til § 5-4

Bruksareal boenhet

Boenhetens bruksareal (BRA) er alt areal som disponeres eksklusivt av den enkelte boenheten innenfor byggets vegger. Fellesareal som for eksempel heis, korridorer ol. tas ikke med for den enkelte boenhet.

MERK:

- Hvis en utleiedel ikke er godkjent som en selvstendig boenhet, skal arealet for utleiedelen registreres sammen med arealet for den godkjente boenheten.

Bunnfradrag

Et kronebeløp som går til fradrag i skattegrunnlaget for selvstendige godkjente boenheter (med eget kjøkken, bad og wc) som ikke blir benyttet i næringsvirksomhet.

Eiendomsskatteverdi

Eiendomsskatteverdi er skatteobjektets verdi etter at lovpålagte reduksjoner er gjort.

For eksempel skal antatt markedsverdi av en bolig reduseres til 70% i henhold til eigedomsskattelova.

Primærrom (p-rom) - definisjon og målemetode

Primærrom består av de viktigste rommene i boligen som stue, soverom, kjøkken, bad og gang. Balkonger, boder og garasje er ikke inkludert..

Hvis du har innredet kjeller med eksempelvis soverom, kjøkken, bad eller gang, skal disse også inkluderes i boligens p-rom.

P-rom måles etter samme prinsipp som BRA. Forskjellen er at du kun skal ta med primærdelen av boligen. For eksempel skal ikke garasje, uinnredet kjellerrom, boder ol. inkluderes i arealet for p-rom.

Se figur hentet fra Skatteetatens sider med eksempel på hvordan p-rom skal måles (pdf)

Skattesats

Promillesats for beregning av eiendomsskatt. Bystyret fastsetter satsen hvert år, på bakgrunn av eigedomsskattelova.

Kontakt oss

Enhet for kart og arkitektur har ansvaret for beregning og betaling av eiendomsskatt i Trondheim kommune.

Postadresse: Trondheim kommune, Enhet for kart og arkitektur, Postboks 2300 Torgarden, 7004 Trondheim

Besøksadresse: Bytorget i Erling Skakkes gate 14, Trondheim

E-post:

Eiendomsskatt-telefonen: 72 54 28 20

Sist oppdatert: 28.11.2022